相続税の計算方法

相続税を納めなければならない人

相続税は、遺産の額(債務などを控除した正味の遺産額)が基礎控除額を超える場合に、その超える部分(課税遺産総額)にかかります。

相続税がかかる人は、

相続や遺贈によって財産を取得した人です。つまり、法定相続人に限られないということです。

また、相続時精算課税制度を利用して財産の贈与を受けた人も、その贈与財産について相続税がかかります。

- 相続または遺贈により財産をもらった相続人

- 遺贈により財産をもらった相続人でない人

- 死因贈与により財産をもらった人

- 相続時精算課税制度の適用を受ける贈与財産をもらった人

相続時精算課税制度とは? 実際の相続税の計算はとても面倒で複雑です。これからご紹介する計算方法はあくまで参考としてご利用ください。

正確な計算は税理士に依頼しましょう。相続税の計算 ステップ1 課税価格を求める

まず、

相続税の計算となる課税価格を求めます。その前提として、まずは相続や遺贈によって取得したすべての財産の価格を決めなければなりません。

実は、相続税の算出過程で一番難しいのがこの財産の評価です。

当事務所ではまず、不動産など価格の大きな財産の価格の概算をおこない、相続税の発生が予見される場合は、相続税実務の経験豊富な提携の税理士に財産評価・納税申告を依頼しております。 財産の価格が決まったら、相続人ごとに取得した財産の価格、相続時精算課税に係る贈与財産の価格を足し、その人が負担した負担した債務と葬式費用の額を差し引きます。 そして最後に、相続開始前3年以内に被相続人から贈与された財産を加算します。こちらは相続や遺贈、相続時精算課税によって財産を取得した人だけが加算することになっています。 こうして求めた各人の課税価格を合計し、相続税の課税価格を出します。

マイナスの財産は控除できる

被相続人の債務や、葬儀にかかった費用は、

債務控除として課税価格から差し引くことができます。対象となる債務は、被相続人の死亡時に合った確実な債務です。なお、被相続人の死亡後に相続人などが収めることになった所得税などの税金は確定債務として控除できます。 他方、確実な債務であっても、被相続人が生前に購入した墓地の未払い金など、非課税財産についての債務は控除することができません。 この債務控除は、

相続人と包括受遺者だけに認められたものです。相続人でも包括受遺者でもない嫁や兄弟、あるいは相続を放棄した人などは、実際に債務を負担していたとしても控除の適用は受けられません。 ただし、相続を放棄した人が負担した葬式費用については、その人が遺贈でもらった財産の価格から控除できることになっています。

| 葬式費用になるもの | 葬式費用にならないもの |

|---|

- 死体の捜索または遺骨の運搬にかかった費用

- 葬式や葬送に際し、またはそれらの前に、火葬や埋葬、納骨、遺体や遺骨の回送にかかった費用(仮葬式と本葬式をおこなったときはその両方)

- 葬式の前後に生じた出費で、通常葬式に伴うものと認められる費用(通夜にかかった費用など)

- 葬式にあたりお寺などに支払ったお布施などで、被相続人の職業、財産、それらの事情に照らして相当と認められるもの

| - 香典返しのためにかかった費用

- 墓石や墓地の購入費または借入料

- 初七日や法事のためにかかった費用

- 医学上または裁判上の処置にかかった費用

|

課税価格の計算方法(財産を取得した人ごとに計算する)

| 相続や遺贈で取得した財産の価格 | - | 非課税財産の価格 | + | 相続時精算課税制度に係る贈与の価格 | - | 債務および葬式費用の価格 | + | 相続開始前3年以内の贈与の価格 | = | 各人の課税価格 |

相続税の計算 ステップ2 相続税の総額を求める

ステップ2では、課税される遺産全体にどれだけの相続税がかかるのかを計算していきます。 最初に、ステップ1で求めた課税価格の合計額から相続税の

基礎控除額を差し引いて、

課税遺産総額を求めます。

- 基礎控除額を計算する

| 3,000万円 | + | 600万円 | ☓ | 法定相続人の数 | = | 基礎控除額 |

- 課税遺産総額を計算する 課税遺産総額が算出されたら、これを法定相続人が法定相続分通りに取得したものと仮定して、各相続人の取得金額を計算します。このとき、実際にどのように遺産を取得したかは、まったく関係ありません。

- 法定相続人が法定相続分で取得したと仮定した場合の各人の取得金額を計算する

| 課税遺産総額 | ☓ | 法定相続分 | = | 法定相続分における取得金額 |

続いて、各人の取得金額(法定相続分に応じる取得金額)に税率をかけて税額を算出します。税額は、相続税の速算表を使って計算します。 - 相続税の速算表を使って各人の取得金額に係る税額を計算する

| 法定相続分における取得金額 | ☓ | 税率 | - | 控除額 | = | 算出税額 |

| 法定相続分に応じる取得金額 | 税率 | 控除額 |

|---|

| 1,000万円以下 | 10% | ― |

| 1,000万円超 | 3,000万円以下 | 15% | 50万円 |

| 3,000万円超 | 5,000万円以下 | 20% | 200万円 |

| 5,000万円超 | 1億円以下 | 30% | 700万円 |

| 1億円超 | 2億円以下 | 40% | 1,700万円 |

| 2億円超 | 3億円以下 | 45% | 2,700万円 |

| 3億円超 | 6億円以下 | 50% | 4,200万円 |

| 6億円超 | | 55% | 7,200万円 |

こうして求めた各人の税額を最後に合計します。これが、相続税の総額になります。 - 各人の算出税額を合計する

相続税法での法定相続人の数え方

相続税法上の法定相続人の数え方には一定の決まりがあり、遺産分割の際の相続人とは必ずしも一致しませんので注意が必要です。- 相続放棄があった場合

相続放棄があった場合は、その放棄がなかったものとして人数を数えます。先順位の人全員が放棄して、次順位の人が相続人になっても、先順位の人を基準にして人数を数えます。 例:相続人が、配偶者、子A、子B(相続放棄)の場合 ⇒ 3人- 養子がいる場合

被相続人に養子がいる場合、法定相続人に含める養子の数は、実子がいる場合は1人、実子がいない場合は2人までとなっています。相続税逃れのための無秩序な養子縁組を防ぐためです。

ただし、特別養子の場合、配偶者の実子(連れ子)で被相続人の養子になった者は、この制限を受けません。 例:相続人が、配偶者、実子A、養子B、養子Cの場合 ⇒ 3人- 代襲相続人がいる場合

被相続人の実子、養子、直系卑属の代襲相続人となった直系卑属がいる場合(故人である子供の子供が相続する場合など)は、代襲相続人の人数をすべて足します。 例:相続人が、配偶者、実子A、実子B(故人)の子供である孫C、孫Dの場合 ⇒ 4人

相続税の総額・計算例

課税価格の合計:2億円 相続人が配偶者、子A、子Bの場合- 基礎控除額を計算する3,000万円 + 600万円 × 3人 = 4,800万円

- 課税遺産総額を計算する 2億円 - 4,800万円 = 1億5,200万円

- 法定相続分で取得した場合の各人の取得金額を計算する配偶者の取得金額 1億5,200万円 × 1/2 = 7,600万円 子A、子B、子Cそれぞれの取得金額 1億5,200万円 × 1/6(1/2×1/3) = 2,533万円

- 各人の取得金額にかかる税額を計算する配偶者の税額 7,600万円 × 30% - 700万円 = 1,580万円 子A、子B、子Cそれぞれの税額 2,533万円 × 15% -50万円 = 329.95万円

- 各人の算出税額を合計する1,580万円 + 329.95万円×3 = 2,569.85万円

相続税の計算 ステップ3 各人の納付税額を求める

最終段階のステップ3で、いよいよ財産の取得者がそれぞれに納める税額を計算します。

各人の税額は、ステップ②で求めた相続税の総額を実際の財産の取得の取得割合で按分した金額となります。具体的にはステップ①で求めた各人の課税価格を合計額で割り、それを按分割合として相続税の総額に掛けます。| 相続税の総額 | ☓ | 按分割合(各人が取得した財産の課税価格/課税遺産総額) | = | 各人の相続税額 |

これで各人の税額が算出されましたが、まだ終わりではありません。2割加算と税額控除をおこない、実際に納付すべき税額が確定します。2割加算の対象となる人とは

2割加算とは、財産を取得した人が次に該当する人の場合に、相続税額を20%加算するというものです。- 被相続人の祖父母

- 兄弟姉妹

- 代襲相続人でない孫

- 被相続人の養子になった孫

- 遺贈により財産を取得した人

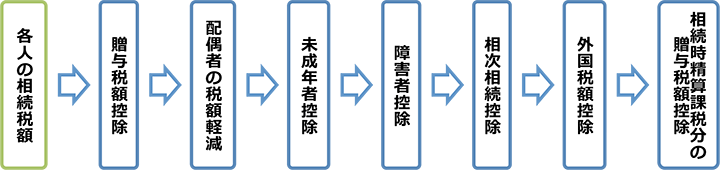

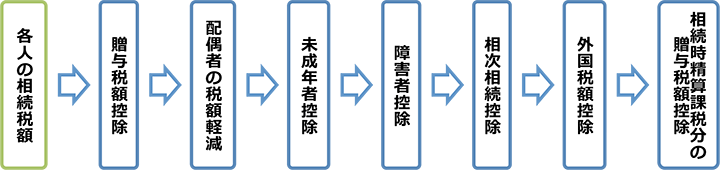

このような決まりがあるのは、後順位の相続人が相続するのは偶然性が高いこと、また、子を飛び越して孫が財産を取得すると、相続税を1回免れることになるためです。 なお、2割加算後の金額がその人の課税価格の70%を超えるときは、その70%の金額を相続税額とします。つまり、相続税額はどんなに高くても課税価格の70%までということです。相続税には7種類の税額控除がある

税額控除は全部で7種類あります。なかでも配偶者の税額軽減は控除額が非常に大きいため、遺産分割における配偶者の取得金額または取得割合が相続税の納付税額に大きく影響することになります。- 暦年課税分の贈与税額控除

相続開始前3年以内の贈与財産について贈与税が課税されていた場合には、その贈与税額を控除します。これは贈与税と相続税の2重課税を防ぐためです。- 配偶者の税額軽減

配偶者については、被相続人の財産形成に寄与していることや、生活保障などが考慮され、一定の方法で計算した金額が相続税額より控除されます。 これにより、配偶者が取得した財産が、法定相続分以下もしくは1億6,000万円以下であれば、配偶者に納付税額は発生しません。 この控除となるのは、配偶者が相続で実際に取得した財産に限られます。 配偶者の税額軽減の求め方| 相続税の総額 | ☓ | ①と②のうち、少ない方/課税価格の合計額 | = | 軽減額 |

①課税価格の合計額×配偶者の法定相続分(1億6,000万円未満のときは、1億6,000万円)

②配偶者の課税価格 計算例:相続人は配偶者と子2人、課税価格の合計額は2億円、相続税の総額は1,900万円

配偶者の課税価格が1億円の場合1,900万円 × 1億円/2億円 = 950万円(軽減額) ⇒ 配偶者の相続税額は950万円。よって納付税額はゼロ

配偶者の課税価格が2億円の場合(単独相続)1,900万円 × 1,6億円/2億円 = 1,520万円(軽減額) ⇒ 配偶者の相続税額は1,900万円。よって納付税額は380万円- 未成年者控除

相続開始時の年齢が20歳未満で相続人(放棄した人を含む)である人は、一定額を控除することができます。未成年者控除は、控除額が相続税額を超える場合には、越える金額をその人の扶養義務者の相続税額から控除することができます。 - 障害者控除

障害者であり、かつ相続人(放棄した人を含む)である人は一定額を控除することができます。障害者控除は、控除額が相続税額を超える場合には、越える金額をその人の扶養義務者の相続税額から控除することができます。 ※特別障害者の場合、20万円×年数になります。- 相次相続控除

短い間に相次いで相続が起こると納税の負担が大きくなります。そこで、今回の相続開始前10年以内に被相続人が相続などにより財産を取得していた場合には、今回の相続人の税額から一定額を控除することができます。| A | ☓ | (C/A-B) | ☓ | (D/C) | ☓ | (10-E/10) | = | 控除額 |

A:被相続人が前の相続の際に課税された相続財産 B:被相続人が前の相続の際に取得した財産の価格 C:今回の相続で相続人や受遺者の全員が取得した財産の価格の合計額 D:今回の相続で、その相続人が取得した財産の価格 E:前の相続から今回の相続までの期間(1年未満の端数は切捨て) ※C/B-Aが1を超える場合は1で計算- 外国税額控除

外国にある財産を取得し、その国で相続税に相当する税金が課税されていた場合には、2重課税を防ぐため一定額を控除します。- 相続時精算課税制度の贈与税額控除

相続時精算課税制度の適用を受ける贈与財産について贈与税が課税されていた場合には、その贈与税額を控除します。

この控除は前の6つとは性質が異なり、税額の精算を目的としています。そのため、税額が赤字になった場合は、その金額が還付されます。

税額控除と納付税額の算出